¿Cuánto seguro de vida puede contratar una persona de 35 años?

Como regla general, puede obtener hasta 25 veces sus ingresos anuales. El método del multiplicador es la forma más rápida de saber cuánto puedes conseguir y, en función de tu situación financiera concreta, puedes aumentar o reducir ese total para ajustarlo a tus necesidades exactas.

Sin embargo, que puedas obtener 25 veces tus ingresos no significa que siempre necesites esa cantidad.

Eche un vistazo a las estadísticas que figuran a continuación y revise el gráfico que muestra las distintas opciones que tiene en función de las medias nacionales de ingresos de sus coetáneos. No representamos a todas las compañías de seguros de vida, pero sí a muchas, por lo que la exactitud de estos presupuestos es muy aproximada. De hecho, realizamos estas cotizaciones en lo que las compañías de seguros de vida consideran como “estándar” o buena salud. Si goza de buena salud (preferentemente), el presupuesto final de la compañía de seguros se ajustará automáticamente para que ahorre dinero.

Veamos primero algunas estadísticas de 2022 basadas en sus compañeros del mismo grupo de edad.

- La renta media de una persona de 35 años es de 62.000 dólares.

- El saldo hipotecario medio es de 255.000 dólares.

- La deuda media no hipotecaria (tarjetas de crédito, coches, etc.) es de 28.000 dólares.

Si se encuentra en algún punto de las estadísticas medias indicadas anteriormente, calcular cuánto puede costarle un seguro de vida es muy sencillo.

El siguiente cuadro muestra los distintos importes de cobertura a los que puede optar en función del método del multiplicador que cubre las estadísticas enumeradas anteriormente, para que pueda ver exactamente lo que puede esperar, incluidas las prestaciones de cobertura y los precios.

Seguro de vida para una persona de 35 años que gana 62.000 dólares al año

Importes del seguro de vida para una mujer de 35 años que gana la media nacional de 62.000 $ al año, es propietaria de una vivienda y tiene alguna deuda adicional no hipotecaria.

Coverage Amount | Pays off Mortgage Debt | Pays off non-mortgage debt | Pays you Disability Income for 2 years | 10 Years of Income Replacement | Cost |

30 Year Term | |||||

$500,000 | $1409/yr | ||||

$750,000 | $1,660/yr | ||||

$1,000,000 (Best Seller) | $1,910/yr | ||||

$1,500,000* | $2,412/yr | ||||

20 Year Term | |||||

$500,000 | $1,193/yr | ||||

$750,000 | $1,362/yr | ||||

$1,000,000 | $1,532/yr | ||||

$1,500,000* | $1,872/yr | ||||

10 Year Term | |||||

$500,000 | $967/yr | ||||

$750,000 | $1,066/yr | ||||

$1,000,000 | $1,165/yr | ||||

$1,500,000* | $1,363/yr | ||||

Consejo profesional: Si necesita reducir el coste, puede reducir la duración del plazo (de 30 a 20 o 10, etc.), reducir el importe de la cobertura o elegir no proteger su flujo de ingresos (60% de sus ingresos anuales) para cubrir la hipoteca, los servicios públicos y la compra en caso de invalidez. La elección es completamente tuya y cuando ejecutas una cotización con Quote-Bot, puedes hacer clic en un botón y ver tus opciones, es muy simple.

Prestaciones en vida: Seguro de vida con prestaciones de renta por invalidez y por qué es importante

Esta es la parte en la que deseamos de todo corazón que los agentes de seguros expliquen mejor a la gente. Los seguros de vida antiguos sólo se pagan en caso de fallecimiento, mientras que los seguros de vida nuevos permiten utilizar la prestación por fallecimiento en vida por numerosas razones. Creemos que la pensión de invalidez es la prestación vital MÁS importante que debe recibir. A) conocer y B) tener la posibilidad de aceptar o rechazar esta prestación añadida a su seguro de vida.

Quote-bot siempre le dará la opción de personalizar su cobertura para que se ajuste exactamente a lo que necesita, pero no a costa de que se vaya desinformado.

La verdad es que muchos agentes de seguros de vida no entienden completamente cómo funcionan las prestaciones adicionales dentro de una póliza de seguro de vida, lo que a menudo se traduce en un fracaso a la hora de educar a muchos consumidores. Como puede ver en el ejemplo anterior, nuestras tarifas incluyen la posibilidad de proteger el 60% de sus ingresos en caso de invalidez. A continuación, una breve historia para ayudar a entender cómo poner esto en perspectiva.

Para este ejemplo, utilizaremos a Lucy, una mujer casada de 35 años que ha decidido con su marido que aún no están preparados para tener hijos. Lucy gana 62.000 dólares al año.

Jessica se presentó a varias entrevistas de trabajo y la única diferencia entre los puestos es su sueldo y las ventajas económicas asociadas.

Job | Annual Salary | Upon death,her family beneficiary receives $1,000,000 tax free. | Upon disability, Jessica continues to earn $36,000 per year for 2 years to help cover her household expenses. |

A | $62,000 | ||

B | $60,760 | ||

C | $59,520 |

Este gráfico muestra cómo la elección de las prestaciones fundamentales del seguro de vida e invalidez puede tener tanta repercusión en las finanzas de una familia. También muestra la diferencia de precio entre elegir sólo una prestación de seguro de vida sin renta de invalidez (opción más barata).

Consejo profesional: Si este tipo de cobertura se ofrece a través de una empresa, sólo es válida mientras esté empleado en esa empresa concreta, lo que equivale básicamente a alquilar sus prestaciones. Tal y como se ilustra más arriba, puede ser propietario de sus beneficios con Quote-Bot por menos del 3% de sus ingresos anuales.

Conclusión

- El seguro temporal es el tipo de seguro de vida más barato, lo que significa que tendrá más renta disponible para invertir en cosas como bienes inmuebles y sus cuentas de jubilación.

- El 4% o menos de sus ingresos anuales debería ser el objetivo de lo que gaste en un seguro de vida.

- La renta media de una persona de 35 años es de 62.000 dólares. Si es así, le sugerimos que utilice el método del multiplicador para determinar la cobertura que necesita. En este caso, le sugerimos que multiplique sus ingresos anuales por 20.

- Nuestra sugerencia para las personas de 35 años que ganan alrededor de 62.000 $ al año es una póliza de 1.000.000 $ a 30 años que incluya una prestación que también le pague alrededor del 60% de sus ingresos anuales en caso de que quede incapacitado mientras la póliza esté en vigor. Está pensado para proteger su capacidad de seguir pagando la hipoteca, los servicios públicos y los alimentos mientras no pueda trabajar.

- Nuestra opción sugerida más arriba es inferior al 3% de sus ingresos anuales.

- Siempre puedes ahorrar dinero de 3 maneras. En primer lugar, puede reducir el importe de su cobertura. En segundo lugar, puede reducir la duración del plazo de 30 años a una duración más corta. En tercer lugar, puede eliminar la prestación que le paga unos ingresos para cubrir la hipoteca, los servicios públicos y los víveres en caso de que quede incapacitado.

Cómo: una persona de 35 años solicita un seguro de vida de 1.000.000 $ con una cláusula adicional de incapacidad laboral

A continuación encontrará capturas de pantalla que muestran paso a paso cómo seleccionar su cobertura utilizando Quote-bot para iniciar su solicitud en línea y obtener una decisión instantánea en 10 minutos sin tener que hablar con un agente (a menos que quiera o necesite hacerlo).

Paso 1: Ejecute un presupuesto con Quote-Bot e introduzca toda su información básica, incluido su nombre, estado de residencia, fecha de nacimiento, correo electrónico, estado de consumo de tabaco y sexo, utilizando la pantalla que aparece a continuación.

.

.

Paso 2: Indique su estado de salud eligiendo bueno o excelente. En nuestros ejemplos, todas nuestras cotizaciones son buenas, lo que se considera una suscripción estándar para las compañías de seguros de vida. Si presentas tu solicitud como bueno y te aprueban como estupendo, tus tarifas se ajustarán automáticamente para que ahorres dinero. Por eso, siempre sugerimos elegir la buena salud como punto de partida.

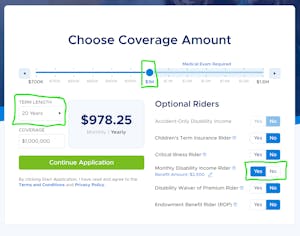

Paso 3: Elija el importe de su cobertura. En este caso, 1.000.000 $ de cobertura equivalen a 20 veces los ingresos medios de 62.000 $ de una persona de 30 años.

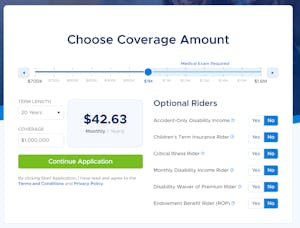

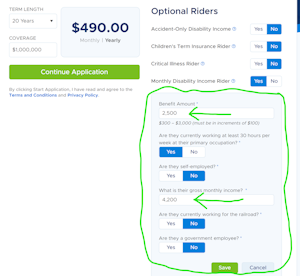

Paso 4: Revise su cobertura básica y añada prestaciones adicionales; en este ejemplo, añadirá la cláusula adicional de ingresos mensuales por invalidez marcada con un círculo verde.

Paso 5: Cotizar correctamente la cláusula adicional de ingresos por incapacidad requiere responder a algunas preguntas de sí o no e introducir algunos importes en función de sus ingresos. En este ejemplo verás que he introducido 3.000 $ como cuantía de la prestación porque es aproximadamente el 60% del salario mensual de un empleado de 62.000 $ al año (62.000 $ / 12 = 5.166 $ y 5.166 * 60% = aproximadamente 3.000 $), que es la cuantía máxima de cobertura por incapacidad disponible en el proceso de decisión instantánea.

Paso 6: Confirme que su presupuesto es correcto comprobando que tiene todo lo seleccionado, como el importe de cobertura en la barra deslizante (1.000.000 $), la duración del plazo (20 ó 30) y los ingresos mensuales por invalidez (marcado sí), y haga clic en “Continuar solicitud”.

Por qué confiar en Quote-Bot:

Le damos información que nadie más en Internet está dispuesto a darle, a menos que nos facilite su nombre, correo electrónico y número de teléfono. Creemos en todo lo contrario. Creemos que usted debe tener acceso a todo lo que necesita para completar su investigación en sus propios términos, mientras que siempre tiene fácil acceso a hacer preguntas en un momento utilizando nuestro chat o llamando a nuestra oficina. Y no somos un centro de llamadas nacional, sino una empresa familiar ubicada en Colorado Springs, CO.

Foto de Helena Lopes en Unsplash